先日、社内の投資委員会に自分の企画を諮ろうと企画部に相談したのですが、投資を実行してよいかの判断にNPVやIRRで評価していると言われました。正直ちんぷんかんぷんなのですが、こうした指標は簡単に算出できるものなのでしょうか?

ファイナンスの知識については優れた本がありますので、そうした本に譲ろうと思う(以下におすすめの本を紹介しています)のですが、ここではNPV、IRRの用語の解説と、簡単にExcelで算出する方法を紹介します。

新規事業開発におけるファイナンス WACC・NPV・IRRの基礎

投資プロジェクトを担当していると企画部などとプロジェクトの評価に関する会話をすると思いますが、その会話の中には大抵WACCやNPV、IRRという言葉が出てきます。

まずはこれらが何を示すのかを解説します。

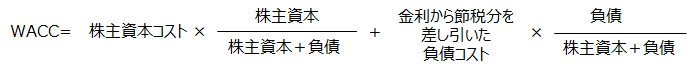

WACCとは

WACC(Weighted Average Cost of Captal:加重平均資本コスト、ワックと読みます)とは、資本コスト(企業が調達している資金のコスト=資金提供者が期待・要求している儲けのこと)の代表的な計算方法です。超えなければいけないという意味でハードル・レートとも呼ばれます。

株主資本コストの部分については、CAPM(Capital Asset Pricing Model:資本資産価格モデル、キャップエムと読みます)で計算する事が多いのです。これは簡単にいうとノーリスクでも国債金利をベースに、リスクを取る事に見合うだけの追加の儲け分の期待値であるリスクプレミアムを加えて計算するものです。ここは%が用いられます。

株主資本は株主からの調達資金、負債は借入金や社債からの調達式を指します。ここは円です。

金利から節税分を差し引いた負債コストは「金利 × (1 – 実効税率)」で算出する事ができ、ここは%となります。

上記のようなインプットで算出される日本企業のWACCは、4%前後~10%弱といったレンジが多いようです。

NPVとは

NPV(Net Present Value:正味現在価値法)とは、投資プロジェクトを現在価値でいくら儲かるかを計算して、その儲けの金額を元に投資の実行を評価するものです。

計算式は難しいので割愛します。後に紹介するExcelを使って計算するのが圧倒的に楽なのでそちらで算出してみてください。

算出されたNPVがプラスの場合は現在価値で儲かるプロジェクト、マイナスの場合は儲からないプロジェクトである事を表します。当然、前者は投資を実行、後者は投資を実行してはならないという判断になります。

NPVは大きければ大きいほどいいです。よって、2つのプロジェクトを比較検討する際はよりNPVが大きなプロジェクトの方が優先度が高いという判断になります。

IRRとは

IRR(Internal Rate of Return:内部収益率)とは、年平均でみると何パーセント儲かるのかを評価する方法です。

IRRを使って投資プロジェクトの実行可否を判断する場合、資金提供者が期待している儲け=WACCとの比較をする事になります。

IRRがWACCを上回っていれば投資を実行、WACCを下回っていた場合は投資は見送りという判断をします。

こちらも計算が難しいのでExcelを使った計算をしましょう。

Excelを使ったNPVとIRRの算出方法の解説

机上での計算では計算式もよくわかりませんし、非常に手間がかかるのでNPVやIRRの算出はExcelを活用する方が圧倒的に楽です。簡単に解説をしたいと思います。

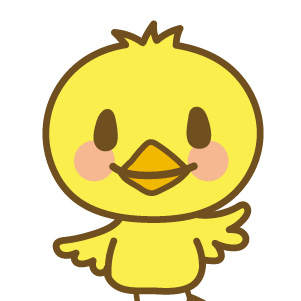

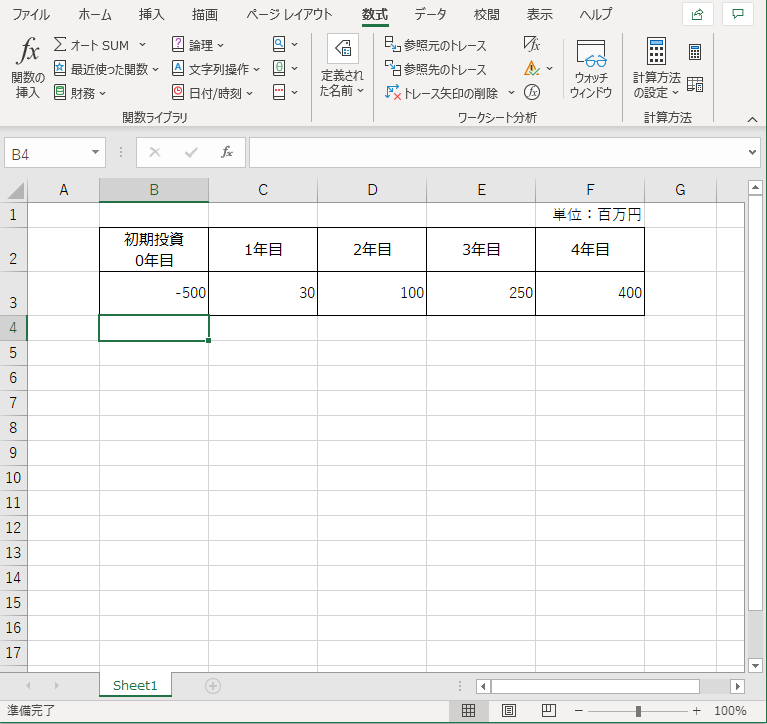

プロジェクトの前提

・初期投資額:500百万円

・1年目の儲け:30百万円

・2年目の儲け:100百万円

・3年目の儲け:250百万円

・4年目の儲け:400百万円

手順1:プロジェクトの基本情報をExcelに入力

最初に上記のプロジェクト情報をExcelに入力します。初期投資の500はキャッシュアウトなのでマイナスで入力します。

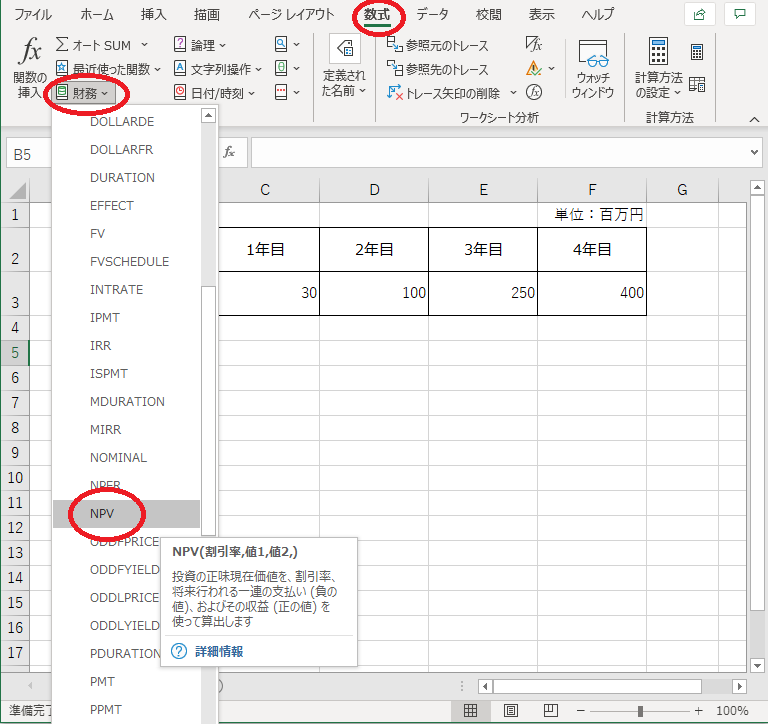

手順2:NPVの算出 関数の選択

適当な空白セルで「数式」→「財務」→「NPV」の順にクリック

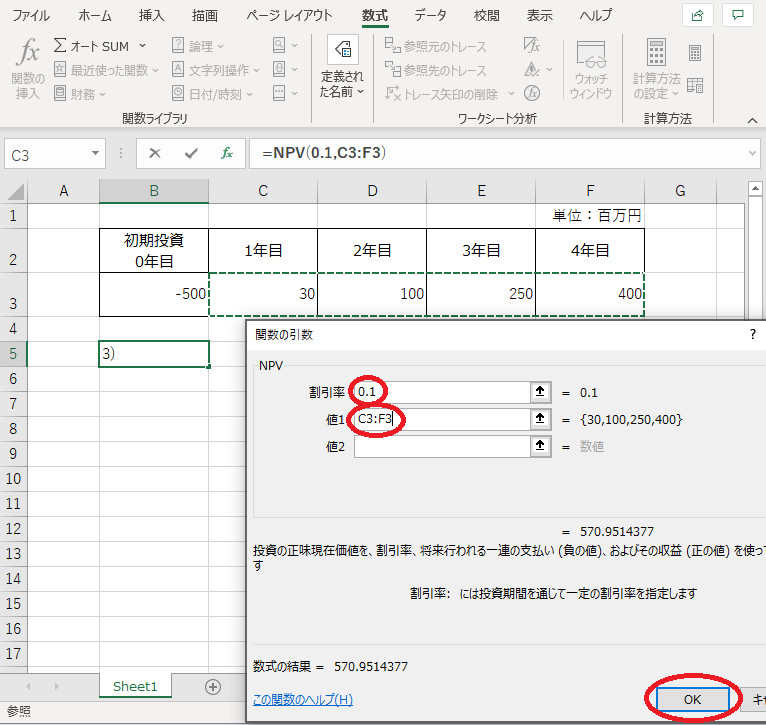

手順3:NPVの算出 値の入力

続いて、NPV関数を選んだ際にポップアップされる画面に値を入力する箇所がありますので、割引率を値1の部分を入力します。

割引率は10%(値としては0.1)、値1は1年目~4年目(初期投資は除く)を範囲選択します。

手順4:NPVの算出 初期投資額を加えてNPVを求める

上記で算出された値の下のセルに、初期投資額のセルを参照するセルを設け(①の部分)、足し算をするとNPVが算出されます(➁の部分)。

今回の例でいうと算出された値は「71」なので、投資はしてもよいという判断になります。

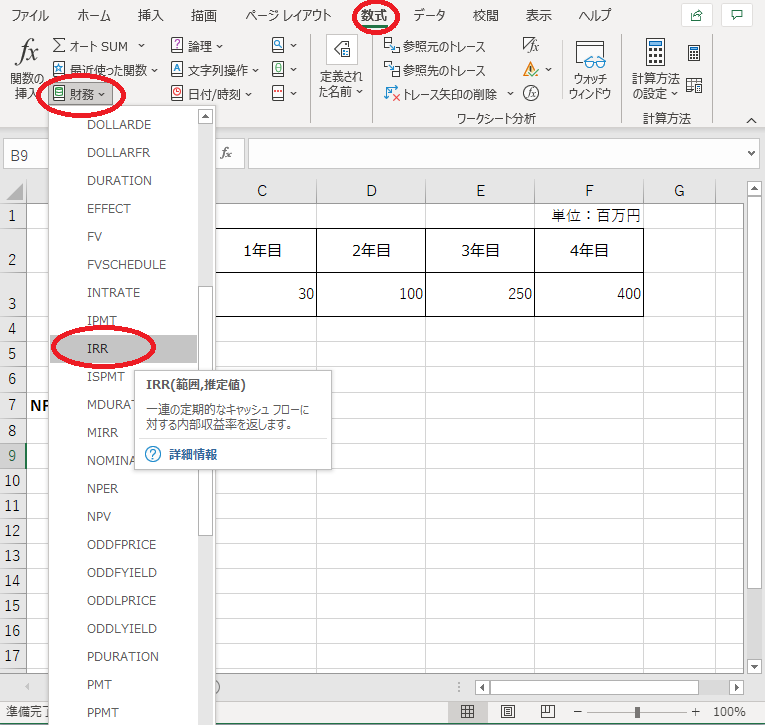

手順5:IRRの算出 関数の選択

続いて、IRRを算出してみます。先ほどまでのExcelをそのまま使います。

再び適当な空白セルで「数式」→「財務」→「NPV」の順にクリック

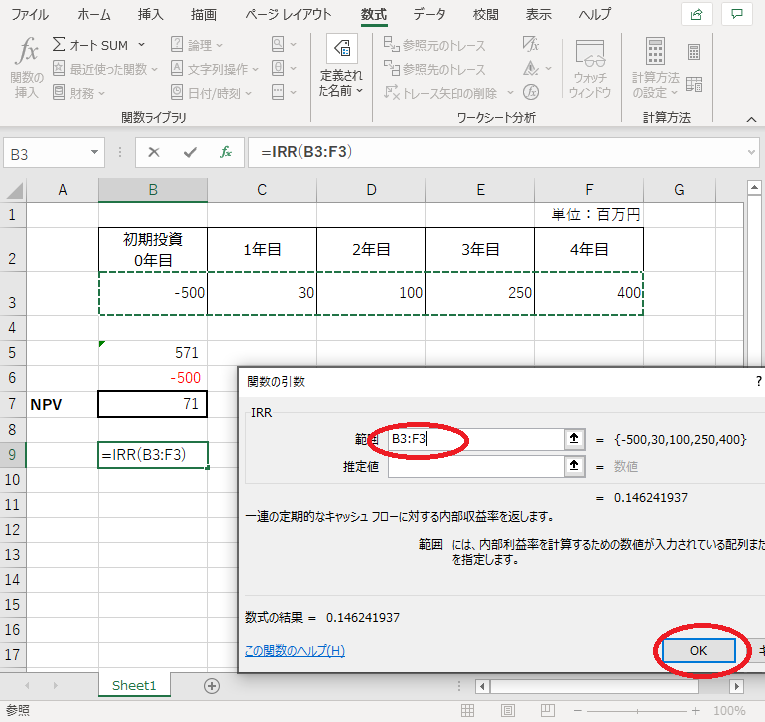

手順6:IRRの算出 値の入力

続いて、NPVの時と同様に値の入力を促す画面がポップアップされますので、値を入力します。

ここでは初期投資~4年目までの値をすべて選択するだけです。

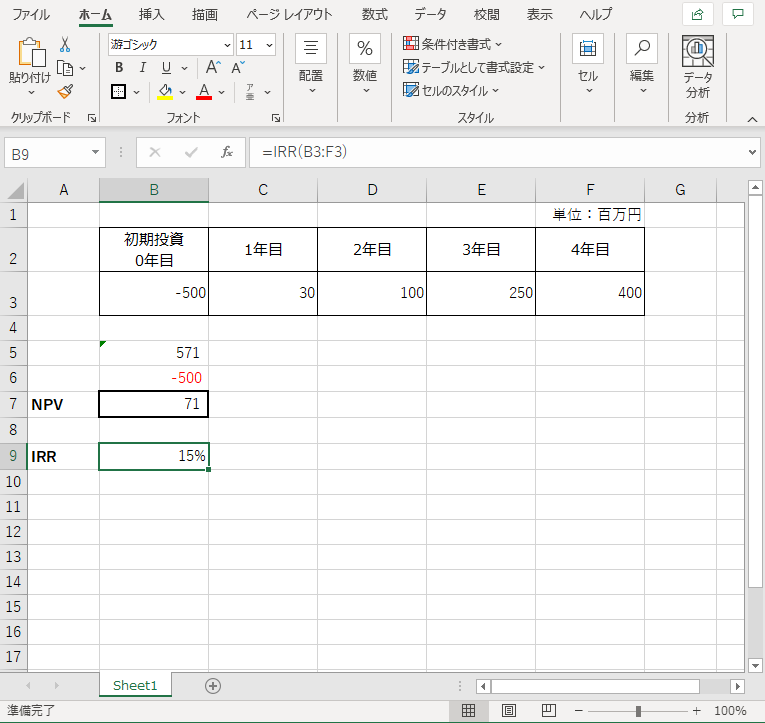

手順7:IRRの算出 完了

上記でOKボタンを押すとすぐに結果が表示されます。これで算出は完了です。

今回は15%という結果が返ってきていますので、WACC=10%とするとそれを上回るIRRとなっているため、今回は投資してもよいという判断になります。

新規事業開発におけるファイナンス おすすめ書籍

私は営業や開発畑出身ですので財務・ファイナンス知識は全くなく、色々な本を読み漁り勉強しました。

色々と読む中で、非常に丁寧な解説で初心者の私でもすっと入ってきた本を紹介します。

上記で解説した内容も以下の書籍で紹介されている方法を参考にさせていただきました。

ファイナンス思考-日本企業を蝕む病と、再生の戦略論

中長期的な思考である「ファイナンス思考」と近視眼的な思考である「PL脳」について熱い思いが書かれています。

ファイナンス知識だけでなく、事業開発に取り組むマインド面でも大変参考になる本だと思います。

「専門家」以外の人のための決算書&ファイナンスの教科書

こちらはほんとに初心者でもわかりやすく丁寧に解説されている本だなと感じました。

具体的なケースを元にしていたり、演習問題があったりで手を動かしたりイメージしながら知識が身に付きます。

図書館で予約して借りてきた本ですが、手元に置いておきたいので購入しました。手元に置いておいて辞書的に使える本だと思います。