これまで担当したプロジェクトでPL(損益計算書)は見る事も多かったので感覚は持っているのですが、BS(貸借対照表)やキャッシュフローなどは意識した事がほとんどなく、土地勘がありません。これらを勉強してみたいのですが、まずはどの辺りから学んでいくのがよいでしょうか?

上記で言われているところはいわゆる会計、経理、会計報告などを意味する「アカウンティング」ですね。より学びたいとおっしゃっているところはお金の流れに関わる領域ですので「ファイナンス」という領域になります。今回はまずはファイナンスの基本的な知識の部分を解説したいと思います。

新規事業開発での必須スキル ファイナンスとは

ファイナンスというと難しく、とっつきにくいもののように捉える方も多いですが、様々な考え方やルールのあるアカウンティングと比較すると、ファイナンスの世界はワンルールですのでシンプルです。

経理部門が扱うのは利益です。利益の考え方は「利益は意見。経営者の意見を反映する」という言葉がある通り、実体のない抽象概念である上に複雑な意思が反映されたものですので非常に複雑です。利益は以下3点の目的のために算出されますが、それぞれの目的で上記のような意思が介入するために複雑化するわけです。

利益計算をする3つの目的

- 税金の計算のため

- 配当金の計算のため

- 業績評価のため

一方、財務部門が扱うのは現金であり、現金は事実を表すため抽象的なものでないために、非常に単純であるというわけです。ファイナンスの大事な観点はどの選択肢が最も現金を増やせるかという部分にありますのでこの事だけを考えればよいです。新規事業創出にしても事業推進にしてもビジネスを拡大する、すなわち現金を増やし企業価値を高める事を目的に実施するわけですから当然ファイナンスの観点は必須のスキルという事になります。

アカウンティングは過去を表し、ファイナンスは未来を表すと言われますが、多くのビジネスパーソンは足元のPL(損益計算書)のみを重要視してしまっており、BS(貸借対照表)の観点がありません。未来を形作るための新規事業開発ですので、ファイナンスをぜひともモノにしていくべきと思います。

新規事業開発においても重要なBS(貸借対照表)とは

BS(貸借対照表)という言葉は知っていても、どういう読み方をすればよいかという部分については明確にイメージを持っていない方も多くいらっしゃるかと思います。

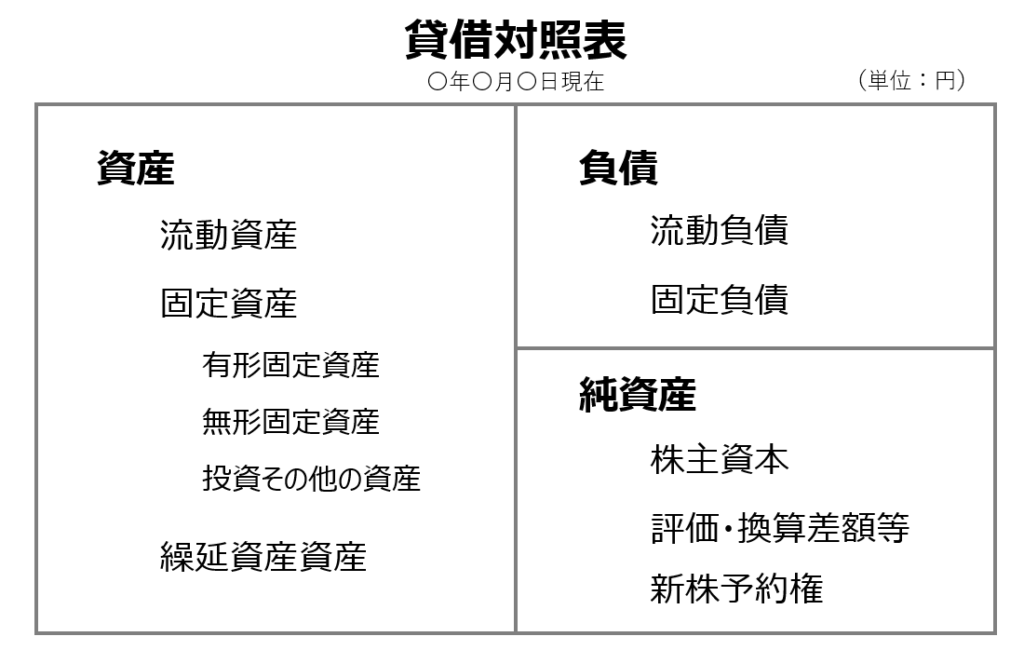

上記がBS(貸借対照表)の一般的な構成にになります。銀行などで融資を担当するようなプロがクライアントの財務状況を見る際、PL(損益計算書)より先にBS(貸借対照表)を見るといわれています。それほど企業の姿を如実に表すものであるといえる帳票です。

BS(貸借対照表)の簡単な読み方は、右側からお金が入ってきて左側でどういうものにお金が化け、ビジネスになっているのかという読み方をします。

BS(貸借対照表)の読み方

右側:お金がどのような出どころからどれだけ入ってきたのか

左側:お金が何に化けどのように事業で運用されているか(どう回っているか)

この左側でぐるぐると回っている内容(どのような資産として稼げる状態としているのか)という部分が非常に重要です。別記事でまた別途解説しますが、右側でお金を調達する際にもコストがかかりますので、コストをかけてでも調達した貴重なお金を左側でどう運用しているのかという点に注目をするというわけです。

左側を見れば何でお金を運用しているのかはすぐにわかりますし、この部分の戦略をしっかり練り事業運営する事が大切です。

ここにはPL(損益計算書)に出てくるような「研究開発費や事業開発費(R&D費)」や「広告宣伝費」「教育・採用費」などの費用は登場しません。単に当期の利益を上げるだけであればこうした費用を圧縮したり調整する事で増減させる事もできますが、経営資源をいかに有効活用し、未来を向いた持続性のある事業運営をするかという戦略はBS(貸借対照表)に表れます。

他人の事業を評価する場合も、自身の事業戦略を描く場合もBS(貸借対照表)を重視するようにしましょう。

CS(キャッシュフロー計算書)とは

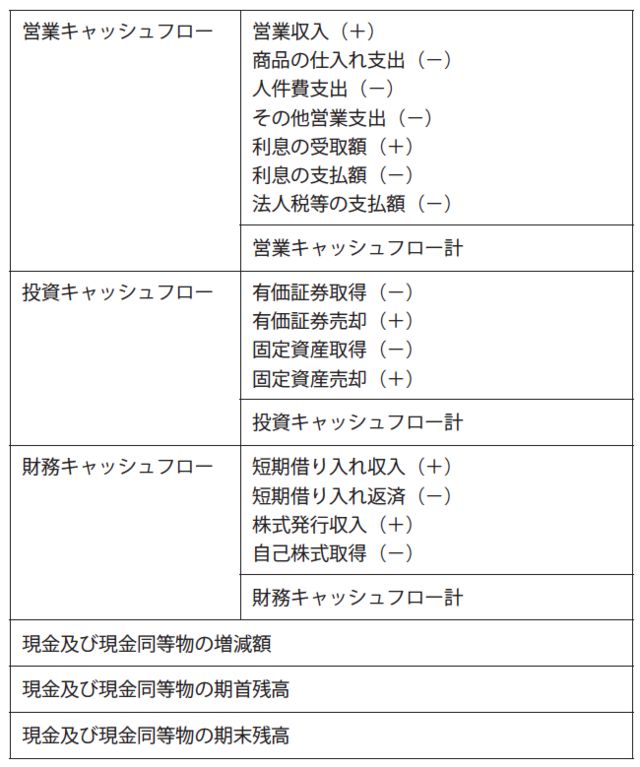

キャッシュフロー計算書はCFやCSと表記されます。(この記事ではキャッシュフロー計算書はCS、キャッシュフローはCFと表記するようにします。)CS(キャッシュフロー計算書)についても簡単に解説をしておきます。

CS(キャッシュフロー計算書)とは、その名の通りお金の出入りを計算するための帳票です。

キャッシュフロー計算書では、本業の営業活動によるお金の出入りを表す「営業キャッシュフロー」、投資(固定資産の取得や有価証券の購入)によるお金の出入りを表す「投資キャッシュフロー」、資金調達(借入金の調達や社債の発行)によるお金の出入りを表す「財務キャッシュフロー」の3つのお金の流れを表します。

「営業キャッシュフロー」と「投資キャッシュフロー」を合わせたものを「フリーキャッシュフロー」といいます。「フリーキャッシュフロー」は「会社が自由に使えるお金」と表現される事もありますが、正しくは「債権者・株主が自由に使えるお金」という方が実態を表していると思います。

3つのキャッシュフロー

営業キャッシュフロー:

本業の営業活動によるお金の出入り。企業がどれだけお金を生み出す能力を持っているかがわかる。このキャッシュフローがマイナスの場合、お金が出ていくだけという状態を表すため、経営上危険な状態にあるといえる。(成熟した企業の場合)

投資キャッシュフロー:

投資(固定資産の取得や有価証券の購入)によるお金の出入り 。何にいくら投資しているかがわかる。営業キャッシュフローとのバランスが大切であり、フリーキャッシュフローが2期連続マイナスの場合、危険信号といえる。

財務キャッシュフロー:

資金調達(借入金の調達や社債の発行)によるお金の出入り。お金の過不足の状況や資金の調達方法を把握する事ができる。プラスの場合は新たな資金調達、マイナスの場合は返済や株主への還元状況などが把握できる。

新規事業開発でのファイナンスの基本 まとめ

これまで述べた通り、ファイナンスは事業を経営する経営者の戦略が色濃く表現されるものであるため、「投資をするか否かの意思決定」「資金調達の意思決定」「リターン(配当や利息)の配分に関する意思決定」の道具としての役割を担います。これらは事業価値を正しく把握し意思決定するという事ですので極めて重要な知識である事がご理解いただけると思います。

別の記事では新規事業開発においてその事業が投資に値するものかどうかの価値の算出をどのように行うのかを解説しようと思いますので、具体的な価値算出方法についてはそちらを参考にしてみて下さい。

以下の書籍は相当にわかりやすいです。必ず読んでおくべきかと思います。